國家發(fā)改委禁止發(fā)債企業(yè)互保

作者: 日期:2012年12月22日 點擊數(shù):23394

國家發(fā)改委昨日公布了《關(guān)于進一步強化企業(yè)債券風(fēng)險防范管理有關(guān)問題的通知》(下稱《通知》),從發(fā)債企業(yè)的資產(chǎn)負債率、信用等級、保障房項目手續(xù)、募集資金投向、企業(yè)債券擔(dān)保、信用等級、企業(yè)債券擔(dān)保、主承銷商監(jiān)管力度、城投公司資產(chǎn)注入及重組等八個方面進行了具體規(guī)范。《通知》還明確禁止發(fā)債企業(yè)互相擔(dān)保或連環(huán)擔(dān)保。

作為企業(yè)債中最為關(guān)鍵的一種債券,城投債此次成為發(fā)改委強化風(fēng)險防范的重點對象,《通知》分別從資產(chǎn)注入方式、擔(dān)保、信用等級等多方面進一步細化城投債發(fā)行。

“今年以來,越來越多的地方政府融資平臺進入了債券市場,城投債的發(fā)債主體更是從省級平臺和市級平臺擴張到縣級平臺,債券評級的下降或者是發(fā)改委加強對城投公司風(fēng)險監(jiān)管的原因之一。”一位業(yè)內(nèi)人士在接受早報記者采訪時表示。

數(shù)據(jù)顯示,城投債在2012年的增長速度明顯提速,數(shù)據(jù)顯示,今年1-11月,企業(yè)債累計發(fā)行規(guī)模達到7223.53億元,其中,4013.6億元為城投債,占比為55.56%。

重點關(guān)注負債率達65%至80%發(fā)債企業(yè)

在上述《通知》中,資產(chǎn)負債率水平成為企業(yè)發(fā)債的重點標準尤其引人矚目。

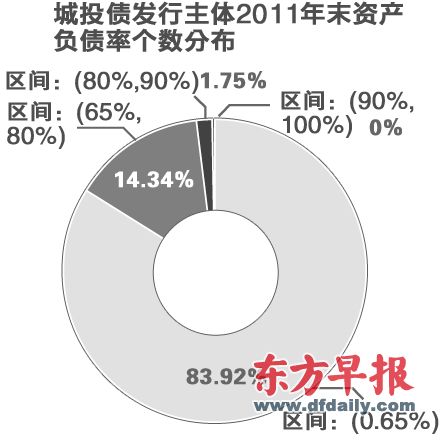

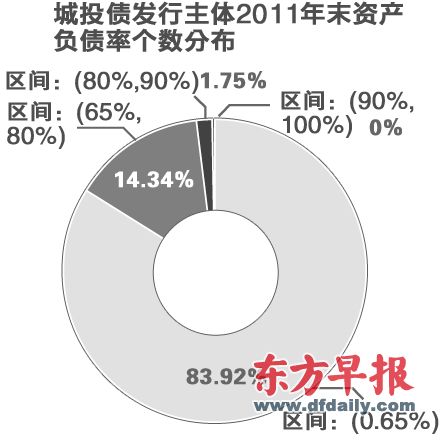

發(fā)改委按照資產(chǎn)負債率65%~80%,80%~90%和90%以上三類對負債率偏高的發(fā)行主體細化了風(fēng)險防范措施。

《通知》要求,在已有措施基礎(chǔ)上,根據(jù)發(fā)行人最近一年末經(jīng)審計財務(wù)數(shù)據(jù)計算的資產(chǎn)負債率水平分別采取不同的償債保障措施。

其中,資產(chǎn)負債率在65%~80%之間的發(fā)債申請企業(yè),在審核工作中對償債風(fēng)險實行“重點關(guān)注”。資產(chǎn)負債率在80%~90%之間的發(fā)債申請企業(yè),原則上必須提供擔(dān)保措施。

而由于債務(wù)負擔(dān)沉重、償債風(fēng)險較大,資產(chǎn)負債率超過90%的企業(yè)發(fā)債將不予核準。但實行有效的多種復(fù)合性風(fēng)險防范措施的企業(yè),可適當(dāng)放寬資產(chǎn)負債率要求。

此外,在審核中同樣將被給予“重點關(guān)注”的還有負債率低于65%但負債絕對額較大的發(fā)債申請企業(yè)。

值得注意的是,為了防止擔(dān)保流于形式,發(fā)改委還要求,發(fā)債企業(yè)為其他企業(yè)發(fā)債提供擔(dān)保的,在考察資產(chǎn)負債率指標時按擔(dān)保額一半計入本企業(yè)負債額。而政府投融資平臺公司在為其他企業(yè)發(fā)行債券提供擔(dān)保時,按擔(dān)保額的三分之一計入該平臺公司已發(fā)債余額。

“發(fā)改委以前并沒有以文件的形式明令禁止發(fā)債企業(yè)相互擔(dān)保,這意味著企業(yè)擔(dān)保將更加困難。”一證券公司內(nèi)部人士表示。

城投債成防堵重點

在今年迎來爆發(fā)式增長的城投債,也成為了監(jiān)管部門的重點監(jiān)測對象。

發(fā)改委在《通知》中著重從城投公司的資產(chǎn)注入方式、城投債擔(dān)保等多方面進行了明確規(guī)范。

其中,《通知》明確規(guī)定,城投公司注入資產(chǎn)必須為經(jīng)營性資產(chǎn),政府辦公場所、公園、學(xué)校等純公益性資產(chǎn)不得注入城投公司。作為企業(yè)注冊資本注入的土地資產(chǎn)除經(jīng)評估外,必須取得土地使用權(quán)證,屬于劃撥、變更土地使用權(quán)人的,應(yīng)證明原土地使用證已經(jīng)注銷。

分析人士指出,發(fā)改委此次明確就注入資產(chǎn)類型做出規(guī)定,是考慮到目前地方政府多以資產(chǎn)注入的方式降低城投企業(yè)的資產(chǎn)負債率。可以預(yù)見,在資產(chǎn)注入受到限制的情況下,城投企業(yè)的資產(chǎn)負債率壓力將較現(xiàn)在明顯提升。而資產(chǎn)負債率的提升將迫使城投企業(yè)債券融資時必須提供擔(dān)保。

基于此,《通知》對還對要求根據(jù)發(fā)債主體信用等級完善相應(yīng)償債保障措施。其中,城投類企業(yè)主體評級在AA-及以下的,應(yīng)采取簽訂政府(或高信用企業(yè))回購協(xié)議等保障措施或提供擔(dān)保。事實上,目前城投債存量市場上,AA-級且無擔(dān)保的城投債屬于少數(shù),僅有包括10安順國資債、11文登債、12銅川債等城投企業(yè)。

“雖然城投公司本身的還款能力十分有限,城投債的背后可以事實上看做有政府信用作擔(dān)保,特別有市級城投債,在我們眼中基本是沒有風(fēng)險的。”一債券公司債券交易員對早報記者坦言。

在市場人士眼中,此舉并不會對城投債的發(fā)行規(guī)模造成太大影響,但可能會對相關(guān)審批速度產(chǎn)生一定影響:“雖然今年城投債的發(fā)行量較去年大規(guī)模增長,之前發(fā)改委也多次對審批節(jié)奏有過調(diào)控,但實際上從到期期限、利率以及單筆債券規(guī)模等指標上看,對城投債市場并不大。”

值得注意的是,由于發(fā)改委細化了募集資金的投向,政府投融資平臺公司的范圍也隨之進一步擴大。

《通知》規(guī)定,募集資金用于旅游基礎(chǔ)設(shè)施建設(shè)、物流園區(qū)建設(shè)、開發(fā)區(qū)建設(shè)、產(chǎn)業(yè)園建設(shè)、水利、公路等基礎(chǔ)設(shè)施投資為主的地方國有企業(yè)發(fā)債,因涉及政府投資計劃及各項政策,不按完全競爭的產(chǎn)業(yè)類企業(yè)對待,原則上按政府投融資平臺公司進行管理。(據(jù)12月21日東方早報)